Der Markt ist lediglich die Plattform auf der Transaktionen möglichst schnell, möglichst kostengünstig und möglichst sicher abgewickelt werden. Nur weil jemand sieben Prozent Rendite benötigt muss nicht zwingend eine Möglichkeit bestehen, diese sieben Prozent auch einzufahren.

Leider haben auch viele politische Maßnahmen zu einer Verbreitung dieser Annahme geführt. So sinnvoll es ist, sich um seine finanziellen Dinge Gedanken zu machen und so sehr wir eine Rückkehr zu mehr Eigenverantwortung begrüßen würden, man darf eines nicht vergessen. Eigenverantwortung und Nachdenken bedeuten einen gewissen Aufwand, der sich nicht durch eine monatliche Überweisung an den Sparplan ersetzen lässt. Das scheinen jedoch viele Anleger, die gerade jetzt nach mehreren Jahren Bullenmarkt auf den Passiv-Zug aufspringen. Nun ist passives Investieren durchaus für manchen ein veritabler Ansatz. Passiv Investieren bedeutet aber auch, beispielsweise am Aktienmarkt, passiv dabei zuzuschauen, wie sein Finanzvermögen sich ab und zu halbiert. Wenn man diszipliniert ist, mag das langfristig nicht schlimm sein. Wenn man nicht diszipliniert ist, funktioniert der passive Ansatz nicht. Mit einem Bleistift, einem Zettel und einem Chart vom Aktienmarktverlauf der letzten 30 Jahre kann jeder ein paar Szenarien erstellen.

Immerhin war Geld verlieren nie billiger als heutzutage. Wenn man 50% verliert ist es tröstlich, wenn man nicht in den zehn Jahren zuvor 2% pro Jahr an den Verwalter überwiesen hat. Die Effekte, die schon einige Jahre mit zu hohen Kosten haben, sind vielen Anlegern nicht bewusst. Wer mit 100.000 Euro anfängt, zehn Jahre lang 5% pro Jahr vor Kosten verdient und dann einen Bärenmarkt mit einem Verlust von 50% erleben darf, der hat bei 2% Gebühren am Ende noch 65.851 Euro. Wohlgemerkt, das ist das Ergebnis nach zehn Jahren mit 5% p.a. und einem Jahr mit -50%. Wer 0,25% Gebühren berappt hat im ansonsten gleichen Szenario 79.327 Euro auf der Kante. Bei zehn Jahren mit 7,5% vor Kosten und einem Bärenmarkt wirken sich die Kosten so aus, dass der Sparfuchs immerhin bei seinem Anfangsvermögen landet, während der Anleger mit den hohen Gebühren einen Verlust von mehr als 16.000 Euro in den Büchern hat.

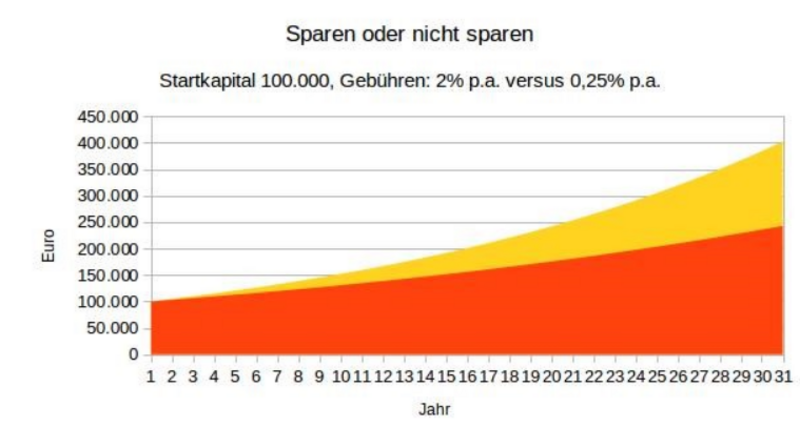

Die folgende Grafik zeigt den Verlauf eines jährlich vor Kosten um 5% vor wachsenden Vermögens und die Auswirkung verschiedener Gebührensätze.

Dieser Effekt verstärkt sich natürlich mit zunehmender Anlagedauer und führt zu bemerkenswerten Ergebnissen. Nach dreißig Jahren hat der Sparfuchs mehr als 400.000 Euro vor Augen, beim nicht auf die Gebühren achtenden Anleger sind es mit 242.000 Euro fast 160.000 Euro weniger. Dafür kann man schon ein paar Wellness Wochenenden buchen, vorausgesetzt es gibt den Euro noch, man sorgt sich noch um Wellness und man wurde nicht zwischenzeitlich als böser Geldhorter von vermeintlich besorgten Umverteilern zwangsenteignet. Diese unerquicklichen Möglichkeiten sollte jedoch niemand zum Anlass nehmen, die teure Variante zu wählen.

Man muss sich vor Augen halten, was die Gebühren, die sich ja leistungsunabhängig auf den Vermögensbestand beziehen, auslösen. Langfristig transferieren Sie einen Teil ihres Vermögens an die Asset Manager und Vermögensverwalter. Transparent ist das, wenn man eine Periode heranzieht, in der die Anlageklassen 0% erwirtschaften. Trotzdem zahlt mancher 2% auf seine Anlagen und verliert somit im Verlaufe von 10 Jahren einen erklecklichen Teil seines Geldes. Die nächste Kurssteigerung muss das Depot also erst einmal aus dem Keller herausholen um dann später wieder beim Ausgangsvermögen anzukommen. Man könnte es eine privat organisierte Vermögenssteuer nennen, die von zu vielen Anleger immer noch freiwillig entrichtet wird.

Die Suche nach Anlagemöglichkeiten mit niedrigen Kosten ist ebenso wichtig die Auswahl der Anlageklasse. Wer nicht zuviel Konsum in die Zukunft verlagern möchte kann alternativ die eingesparte Differenz von 1,75% jährlich einfach verprassen. Was man hat das hat man.

Kommentare

Ich würde gerne die eine oder andere Stelle kommentieren, aber ich kann es nicht besser, als oben beschrieben.

An die Damen und Herren des Bankhaus Rott: DANKE

vielen Dank!

Beste Grüße

Bankhaus Rott

mich würde interessieren, an wen man sich vertrauensvoll wenden kann, wenn man eine fondsgebundene Rentenversicherung aus der Zeit vor 2004 auflösen möchte. Die Kosten hierbei sind enorm hoch. Ich möchte gerne die Rechtsbehelfsbelehrung überprüfen lassen, da hierin des Öfteren Fehler gemacht wurden, wodurch man die Versicherung rückabwickeln könnte.

Danke im Voraus!